Hallo zusammen! Im ersten Blogbeitrag im neuen Jahr möchte ich mit dem Jahresabschluss 2022 auf das alten Jahr zurückblicken. Ich gebe euch einen kleinen Einblick, wie die einzelnen Asset-Klassen performt haben, welche Investments dabei herausstachen, aber auch welche weniger optimal gelaufen sind und was ich dabei gelernt habe. Let's go!

Special offer!

Dividenden-Alarm

Der Dividenden-Alarm* von Alex Fischer ist ein Tool, dass ich schon längere Zeit für meine Dividendenaktien einsetze. Mit dem Tool seht ihr anhand eines Indikators in welcher Marktphase wir uns befinden und Signale zeigen euch, welche unterbewerteten Dividendenaktien es noch gibt. Der Support via Telegram ist einsame Spitze und war besonders 2020, während des Crashs Gold wert. Auch in der aktuellen Situation ist der Service wieder sehr interessant, um antizyklisch in unterbewertete Blue Chip Aktien zu investieren. Alex wird den Service noch bis mindestens 15.09.2026 anbieten, bis dahin gibt es nämlich schon Buchungen!

Über diesen Link* könnt ihr euch registrieren und euch HEUTE letztmalig den alten Preis lebenslang sichern und erhaltet außerdem zwei Bonusmonate dazu!

Jahresabschluss 2022

Aktien

2022 war mitnichten ein gutes Jahr. Neben dem ganzen Elend auf der Welt, was ich hier auch gar nicht thematisieren möchte, spielten die Märkte natürlich verrückt. Ein Grund dafür war sicher die Inflation, ein anderer die Zentralbanken (insbesondere) und ihre Reaktion auf diese.

Mein gesamtes Aktiendepot hat in Sachen Performance -8% abgeliefert. Das ist zwar besser als die großen Indizes, zufrieden bin ich aber nicht wirklich. Den Grund für die negative Entwicklung kann man bereits Ende 2021 finden. Dort getätigte Investments, die dann teilweise Anfang 2022 noch aufgestockt wurden, liefen eher suboptimal, um das mal freundlich zu formulieren.

Im Mai habe ich dann beim Großteil dieser Werte die Reißleine gezogen. In Summe haben diese “iNvEsTmEnTs” (z. B. Pinterest, Skillz oder auch Upstart und Virgin Galactics) für fünfstellige, realisierte Verluste gesorgt. Unschön, aber eine solche Erfahrung gehört zum Lernprozess dazu!

Erfreulicherweise wurden diese realisierten Verluste durch rund 15.000 EUR Dividenden etwas gemildert.

Zu den Verlierern gehörten im letzten Jahr meine Positionen von Meta Platforms (-62%), PayPal (-59%) und Broadmark Realty (-54%).

Auf der Gewinnerseite standen neben einigen Energiewerten, wie Exxon Mobil (+50%) oder Shell (+40%) auch Pharma/Healthcare Unternehmen. Bester Wert 2022 war Cardinal Health mit +62%.

REITs

Ich bin bekanntlich ein großer Fan von Real Estate Investment Trusts und führe diese als “Depot im Depot”. In diesem Jahresabschluss möchte ich die REITs bewusst genauer beleuchten, da sie tatsächlich den Markt und einige Indizes deutlich underperformt haben.

Die FED hatte hier sicherlich ihren Anteil, da durch die steigenden Zinsen zu schlechteren Konditionen refinanziert werden muss. Viele Anleger waren (und sind) der Meinung, dass das für alle REITs gelten muss. Ich bin da anderer Meinung, sofern ein REIT sich langfristig (noch zu guten Konditionen und mit fixen Zinsen) finanziert hat. Und das trifft auf einen Großteil zu.

Mit -19% kann man natürlich nicht wirklich zufrieden sein. Die heftigen Einschläge haben sich überwiegend in den Sektoren Healthcare (Medical Properties Trust -30%) und Apartments/Residential (Essex Property Trust – 34%) abgespielt. Auch der Office-Sektor lief allgemein nicht gut. Dazu gab es noch einige negative Überraschungen wie Safehold (-44%) oder den mREIT Broadmarkt Realty (-53%!). Die letzten beiden muss man aber denke ich individuell betrachten. Ein Learning ist, dass bei BRMK viel früher die Position glattgestellt hätte werden müssen, da ein Dividend cut sehr wahrscheinlich war (und nun durchgeführt wurde) und der Fokus auf Housing im aktuellen Umfeld eher als schwierig bezeichnet werden konnte.

Aber es war nicht alles schlecht. VICI Properties (+12%), W.P Carey (+6%) sowie Iron Mountain (+5%) und Omega Healthcare Investors (+5%) haben sich 2022 mehr als ordentlich in meinem Depot geschlagen.

Trotzdem sehe gerade den Bereich der Residential REITs, als auch einige Office REITs als sehr vielversprechend an und werden mich 2023 in diesen Sektoren weiter positionieren.

BDCs

Äußerst positiv haben meine fünf Business Development Companies im letzten Jahr abgeschnitten. Hier gab ebenfalls die Befürchtung vieler Investoren, dass die Entwicklung mit steigenden Zinsen eher negativ sein würde. Da sich viele BDCs aber langfristig fix finanziert und viele Kredite und Beteiligungen variable Konditionen hatten, hat sich der gesamte Sektor eine goldene Nase verdient. Das NII (Net Interest Income) konnte bei vielen Unternehmen deutlich gesteigert werden und die es gab eine Fülle an Sonderdividenden.

Insgesamt trugen die BDCs mit +2,7% positiv zum Jahresergebnis und mit rund 1.110 EUR Dividende maßgeblich zum Cashflow bei.

Optionshandel

Dem Optionshandel möchte ich nur wenige Worte widmen. Das Jahr 2022 war v. a. eines, nämlich ein Experiment. Ich habe viel probiert, bin mit vielen auf die Nase gefallen, aber das ging sicher nicht nur mir so. Der Markt war und ist sehr, sehr schwierig zu navigieren. 2021 konnte ich noch über 14.000 EUR realisierte Gewinne aus dem Optionshandel vorweise. Im letzten Jahr waren es dann nur noch ca. 2.500 EUR.

Der Plan für 2023 ist die Experimente deutlich zu reduzieren und einfach viel vorausschauender zu traden. Mal schauen, ob mir das gelingt.

P2P

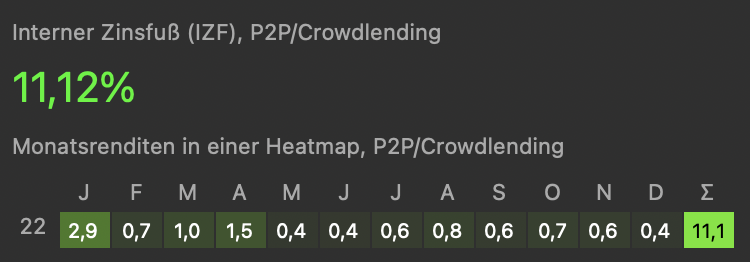

Platz 1 in Sachen Rendite geht an den P2P Sektor, der mit +11,12% das Jahr 2022 beendete. Es erfolgen zwar immer wieder Abschreibungen, was aber einfach dazugehört.

In Sachen P2P ist 2022 insgesamt recht wenig passiert. Die Größe des Investments schwankte immer wieder zwischen 45.000 und 49.000 EUR. Der Fokus lag überwiegend auf Auszahlung der Zinsen mit gelegentlicher Umschichtung bei einzelnen Plattformen.

Von den etablierten Plattformen (exklusive Testballons) hat sich Lendermarket mit +17% sehr positiv entwickelt Dort hatte ich einige Cashback-Aktionen mitgenommen. Auch die im letzten Jahr neu hinzugefügten Plattformen Afranga (+12%), Esketit (+13%) und Robocash (+12%) haben sich sehr gut entwickelt. Der heimliche Sieger ist aber PeerBerry, die zwar (durch den russischen Angriffskrieg auf die Ukraine und die Auswirkungen auf das ukrainische und russische Kreditportfolio) unterdurchschnittlich performt haben, aber viel mehr Investorengelder zurückgewonnen haben als angenommen.

Nicht zufrieden war ich logischerweise mit Crowdestor, da das Risiko/Rendite-Verhältnis schon seit 2021 überhaupt nicht mehr passt. Außerdem hätte ich von Bulkestate und Bondster mehr erwartet.

2023 soll das Investment bei einigen Plattformen beendet oder zumindest so weit wie möglich reduziert werden (Crowdestor *hust*).

Zusammenfassung

Letztendlich bleibt bezogen auf 2022 zu sagen: Es hätte schlimmer kommen können. Ich habe viele Fehler gemacht und werde vermutlich weiter neue Fehler machen. Das ist okay, solange ich aus den alten lerne und diese nicht wieder begehe.

In diesem Sinne wünsche ich allen Anlegern ein erfolgreiches Investmentjahr 2023!

Seeking Alpha

Seit Jahren nutze ich bereits Seeking Alpha Premium. Dort habe ich meine gesamten Depotwerte eingepflegt und erhalte dazu Nachrichten, Analysen, Earnings Transripts (auch als Audio verfügbar) uvm. Seeking Alpha ist zudem ein sehr mächtiger Aktienscreener. Es gibt auch ein besonderes Angebot.

Mit meinem Seeking Alpha Link* erhaltet ihr als neuer Nutzer 50% Rabatt (119 USD statt 239 USD) auf das Jahresabo oder 27% auf das Abo für zwei Jahre (349 USD statt 478 USD)! Ihr könnt das ganze auch erst einmal für 7 Tage kostenlos testen. Ich erhalte 119 USD USD bei einem Abschluss eines Jahresabos bzw. 200 USD für das Zweijahresabo.

Perfekter Einstieg in den Optionshandel – Der STILLHALTER-Brief

Vincent vom Blog freaky finance hat dieses Jahr einen tollen Service gestartet für alle, die sich für das Vereinnahmen von Prämien aus dem Optionshandel interessieren. Jede Woche gibt es per E-Mail Trades inkl. aller Details zur Ausführung, Begründung und Vorgehen. Ich selbst nutze den Service seit Anfang an und finde es gerade für Einsteiger super!

Wenn ihr den STILLHALTER-Brief* austesten wollt, gibt es mit meinem Link* einen Rabatt von 10% auf das 1 Monatsabo für kleinere Depots (LIGHT) sowie das Abo für 1 Monat (CLASSIC). Dafür müsst ihr nur bei der Bestellung unter Anmerkung den Code “investdiv” angeben.

Mein Depot

Mit der getquin App* (Web App gibt es auch!) könnt ihr einen kleinen Einblick in mein Aktiendepot erhalten. Ihr könnt dort selbst euer Depot bzw. eure Depots und die Performance tracken. Außerdem gibt es eine riesige Community für Diskussionen rund um die Börse.

Wenn ihr euch die App mit meinem meinem Link* (funktioniert nur mobile) herunterladet, erhalte ich für den Download einmalig 2,50 EUR. Solltet ihr dort ein Portfolio anlegen und eurer Depot tracken, erhalte in einmalig weitere 15 EUR.

Meine Broker

Meine Aktien habe ich über verschiedene Depots bei mehreren Brokern verteilt. Wie ihr es von mir kennt, schreibe ich transparent, was ich bei den mit * markierten Affiliate- bzw. Referral-Links erhalte und was vielleicht für euch als Bonus drin ist. Kosten für euch entstehen nie!

Bei Captrader, einem deutschen Reseller von Interactive Brokers unterhalte ich mein größtes Depot. Hier kann ich bereits ab 1 US-Cent bzw. mindestens 2 USD direkt an der NYSE Aktien kaufen. Deutsche Aktien sind ebenfalls bereits ab 2 € handelbar. Auch über andere Broker nicht handelbare Wertpapierarten, wie z. B. Close-end Funds sind dort verfügbar. Außerdem betreibe ich dort meinen Optionshandel.

Registriert ihr euch über meinen Link* könnt ihr Captrader auch erst mal ganz easy mit einem Demokonto und Spielgeld testen. Ich erhalte 100€, vorausgesetzt ein aktives Depot (2.000€ Mindestersteinzahlung) wird eingerichtet und es wurde für 20€/USD gehandelt.

Scalable Capital ist noch recht neu und bietet ebenso ein sehr attraktives Angebot. Ich bin hier hauptsächlich, weil einige meiner ETF hier handelbar sind. Für nur 2,99€ pro Monat (PRIME) gibt es eine Trading-Flatrate, d. h. alle Aktien und ETF können dann kostenlos gehandelt werden.

Registriert ihr euch beim Scalable Capital Broker über meinen Link* erhalte ich 45€. Bis Ende Januar gibt es für den PRIME Broker bis 100€ Prämie. Die Teilnahmebedingungen findet ihr hier.

Beim deutschen Broker Trade Republic bin ich nun auch schon ein Jahr unterwegs. Dort laufen seit kurzem meine Sparpläne auf Einzelaktien und ETF. Kostenlos! Ansonsten ist der Handel auch recht günstig mit 1€ Gebühr für Kauf bzw. Verkauf von Wertpapieren. Seit kurzem gibt es außerdem 2% Zinsen auf dem Verrechnungskonto bis zu 50.000€.

Registriert ihr euch über meinen Link*, habt ihr die Chance auf eine Gratisaktie im Wert von 50€. Für die Eröffnung eines Depots bis zu 50€.

Degiro ist mein zweitgrößtes Depot. Durch die Fusion mit flatex wird es künftig viele positive Änderungen geben. Der Broker hat ebenfalls sehr günstige Konditionen und man kann bereits ab 1€ an den US-Börsen handeln. Bei Degiro handle ich u. a. europäische Optionen.

Eröffnet ihr mit meinem Link* ein Depot bei Degiro erhaltet ihr 5€ Transaktionsguthaben zurückerstattet. Ich erhalte dann eine Gutschrift von 50€.

Ein riiiiiiiesiges Angebot an sparplanfähigen Wertpapieren gibt es bei der Consorsbank. Hier habe ich gestartet und habe auch weiterhin ein Depot, da es einige Aktien im Sparplan noch nicht bei anderen Broker gibt. Die Sparpläne sind ab 25€ möglich, bei günstigen 1,5% Gebühr.

Einen 20€ Bonus gibt es für euren ersten Sparplan, wenn ihr euch über meinen Link* bei der Consorsbank registriert. Für die valide Depoteröffnung erhalte ich 80€ Provision.

DANKE!

Für diese Jahr war das nun der letzte Blogbeitrag. Weiter geht es erst wieder im Januar, dann schauen wir auf die Dezember-Dividenden zurück und es gibt ein Fazit für 2022. Ich möchte mich an dieser Stelle bei allen Lesern herzlich bedanken und wünsche euch und euren Familien einen guten Rutsch ins neue und hoffentlich bessere Jahr 2023!

Infos zu Aktien, P2P uvm. auf Twitter und Instagram

In eigener Sache möchte ich noch erwähnen, dass ich auch über auf Twitter (kaph1016) und Instagram (investdiversified) immer wieder neue Projekte vorstelle, in die ich selbst investiere. Auch auf Facebook bin ich mit einer Seite vertreten. Weiterhin gibt es auch ein paar Einblicke, wie ich in anderen Bereichen investiert bin. Folgt mir doch einfach!

*Einige Links in meinen Beiträgen sind Affiliate- bzw. Referral-Links. Das bedeutet ich erhalte einen kleinen Obolus. Für jeden der diese Links nutzt entstehen aber keinerlei Kosten oder andere Nachteile. Im Gegenteil, meistens gibt es einen Startbonus oder Cashback. Sofern es möglich ist, verwende ich auch nur die Angebote, bei denen es auch etwas für euch gibt. Wenn ihr diese Links also nutzt, unterstützt ihr meinen Blog und dafür sage ich schon mal im Voraus Danke!