Willkommen zurück auf meinem Blog! Heute darf ich euch zu einem etwas speziellen Blogbeitrag begrüßen, denn wir schauen auf meinen Hauptbroker CapTrader und die Steuer auf Kapitalerträge. In diesem Blogpost möchte ich meine steuerlichen Erfahrungen, Stolpersteine usw. Stück für Stück zusammentragen und freue mich über den ein oder anderen Kommentar, der das ganze ergänzt und/oder korrigiert. Viel Spaß beim Lesen!

Disclaimer

Bitte beachtet den Disclaimer und dass es sich bei dieser Art von Blogpost um meine privaten Erfahrungen handelt. Ich bin kein Steuerberater, sondern lediglich privater Investor! Die Informationen, die ihr hier findet, könnten nicht korrekt sein.

Also gilt: definitiv keine Steuerberatung, keine Anlageberatung, do your own research, keine Haftung!

Special Offer!

Seeking Alpha – 25% Rabatt (nur noch heute!)

Seit Jahren nutze ich Seeking Alpha Premium. Dort habe ich meine gesamten Depotwerte eingepflegt und erhalte dazu Nachrichten, Analysen, Earnings Transcripts (auch als Audio verfügbar) uvm. Seeking Alpha ist zudem ein sehr mächtiger Aktienscreener.

Mit meinem Link* erhaltet ihr nur noch heute Seeking Alpha Premium als neuer Nutzer mit einem 25% Rabatt aktuell für bereits 179 USD im Jahresabo! Ihr könnt das ganze auch erst einmal für 7 Tage kostenlos testen. Ich erhalte bis zu 125 USD bei einem Abschluss.

Cashflow Mosaic Newsletter

Endlich habe ich es geschafft meinen ersten Newsletter zu versenden. Bisher wurden Newsletter-Abonnenten nur über neue Blogbeiträge informiert. Mit dem Cashflow Mosaic Newsletter wird es nun aber zu Beginn eines Monats (sobald ich alles getrackt habe) regelmäßig Lesematerial für euch geben. So kann ich euch einfach ein wenig mehr und früher Insights geben, was gerade bei mir los ist und welche Themen künftig anstehen. Hier seht ihr als Beispiel den Newsletter, der am 01. Januar rausging.

Bei Interesse einfach hier zum Newsletter anmelden.

Changelog

- 05.11.2023: Inland- vs. Auslandsbroker, Versteuerung von Aktiengewinnen

- 26.11.2023: Versteuerung von Dividenden, Berücksichtigung des RoC

- 03.04.20234 Versteuerung von Optionsgewinnen

- tba: Devisen

Inland- vs. Auslandsbroker

Grundsätzlich denke ich, dass es nicht die dümmste Idee ist, mehrere Depots bei unterschiedlichen Broker zu haben, je nachdem was man für eine Strategie fährt. Die Auswahl ist dabei mittlerweile recht groß und reicht von Depots der großen Banken, was einhergeht mit dem Eintritt in deren Ökosystem mit Giro- und/oder Tagesgeld- bzw. Verrechnungskonto über die Neobroker, bis hin zu sog. Auslandsbroker.

Sowohl Inlands- als auch Auslandsbroker haben dementsprechend Vor- und Nachteile und ich möchte mal auf ein paar davon eingehen.

Everybody's Darling – Die Steuererklärung

Fangen wir mit dem Thema an, was mich dazu bewegt hat diesen Blogbeitrag zu schreiben, die liebe Steuererklärung. Als Nutzer eines Depots in Deutschland, egal ob bei Bank ABC oder Neobroker XYZ, ist das im Regelfall recht simpel. Irgendwann gibt es eine Jahressteuerbescheinigung, die man entsprechend in die Steuererklärung überträgt.

Bei sog. Auslandsbrokern wie CapTrader* gibt es eben diese Jahressteuerbescheinigung nicht. Dafür gibt es ein sehr komplexes Reporting, was zumindest als Grundlage dienen kann, mehr aber auch nicht (dazu später mehr). Letztendlich muss man selbst etwas tätig werden, wenn man weiß, wo man schauen muss, ist das aber kein Hexenwerk und es benötigt auch keinen Steuerberater mMn.

Oft unterschätzt – der Steuerstundungseffekt

Bei Inlandsbrokern läuft es steuerlich eigentlich recht simpel ab. Bei eintrudelnden Dividenden wird die Quellensteuer abgezogen und der Freibetrag reduziert. Sollte letzterer bereits ausgeschöpft sein, werden gleich die vollen 26,375% bzw. 27,8% einbehalten. Ebenso bei Gewinnen, wird eine Aktie mit Gewinn verkauft, wird auch hier die Steuer direkt einbehalten (bzw. der Freibetrag reduziert).

Bei Auslandsbrokern wird die Quellensteuer bei Dividenden ebenso abgezogen, aber davon abgesehen findet kein weiterer Abzug statt (deutsche Werte ausgenommen). Es gibt auch keinen Freibetrag, keine Steuertöpfe usw. All das erklärt man in der Steuererklärung. Das heißt man hat zumindest für eine gewisse Zeit mehr Liquidität zur Verfügung und daher einen kleinen Stundungseffekt. Natürlich sollte man die Höhe der zu zahlenden Steuer trotzdem auf dem Schirm haben, aufgeschoben ist schließlich nicht aufgehoben.

Die Kosten

Neobroker mal ausgenommen, ist es immer noch eine Frechheit, was einige Banken an Ordergebühren verlangen. Das wird umso frecher, wenn man beispielsweise an den Heimatbörsen der entsprechenden Unternehmen handeln möchte. Hier kommen Broker wie CapTrader* ins Spiel, die genau das anbieten, einen günstigen Handeln an den großen Börsen dieser Welt.

Noch dreister wird es, wenn wir den Wohlfühlraum der normalen Anleger verlassen und uns beispielsweise den Optionshandel anschauen. Neobroker bieten das (Gott sei Dank!) nicht an. Und die Banken verlangen horrende Gebühren dafür. Auch hier offeriert CapTrader im Verlgeich deutlich attraktivere Konditionen.

Versteuerung von Aktiengewinnen

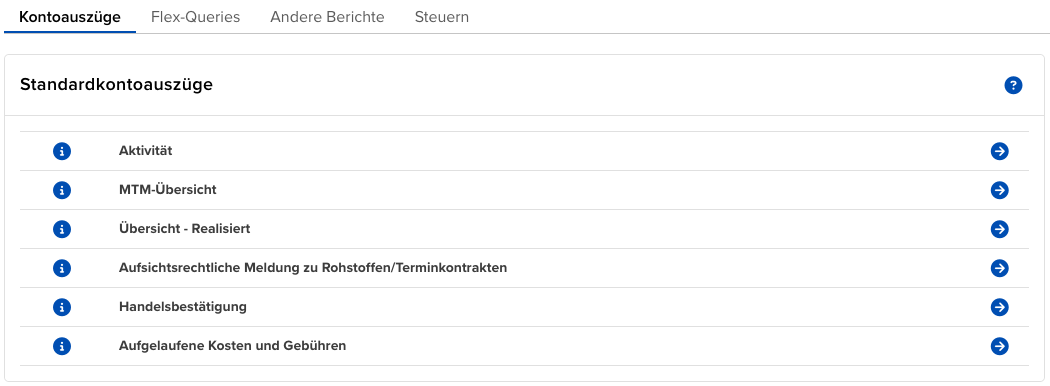

Das Activity Statement

So, dann lasst uns mal an das Eingemachte gehen. Habt ihr Aktiengewinne erzielt, findet ihr diese bei CapTrader* im sog. Activity Statement bzw. unter Kontoauszüge. Exemplarisch schauen wir uns bei mir mal den August 2023 an.

Wenn ihr das ganze als HTML im Browser öffnet, seht ihr ähnlich wie unten eine Übersicht über die verschiedenen Bereiche. Wenn es um Gewinne bzw. Verluste aus Aktienverkäufen geht, ist die Übersicht zur realisierten und unrealisierten Performance relevant. Und die schauen wir uns nun an.

Ausgeklappt sieht das ganze dann etwa wie unten aus. Ihr seht in diesem Fall die Symbole meiner Depotpositionen. Relevant ist alles was unter Realisiert steht, und hier insbesondere Gesamt. Auf die Abkürzungen gehe ich trotzdem nochmal kurz ein. Kostenanp(assungen) wird später bei den Dividenden um dem Thema Return of Capital noch interessant. S/T-Gewinn steht für Short Term bzw. einer Haltedauer von <365 Tagen, L/T-Gewinn für Long Term und Haltedauer >365 Tage (Verlust entsprechend). Für die Steuererklärung wir das ganze dann entsprechend zusammengetragen.

![]()

Stolperstein 1: Stimmt der angegebene Gewinn bzw. Verlust?

Möglich! Ich würde das ganze aber nachrechnen. Denn Auslandsbroker wie Interactive Brokers und seine Reseller rechnen bei Wertpapieren in Fremdwährung folgendermaßen:

Kauf in USD – Verkauf in USD = Gewinn bzw. Verlust in USD mit Umrechnung in EUR am Tag des VerkaufsKorrekt ist aber:

Kauf in USD (Umrechnung in EUR, Tag Kauf) – Verkauf in USD (Umrechnung in EUR, Tag Verkauf) = Gewinn bzw. Verlust in EUR

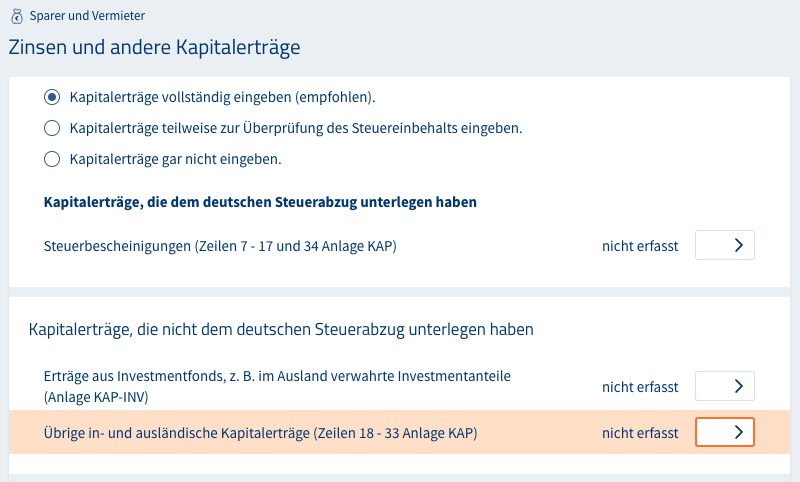

Übertrag in die Steuererklärung

Für die Steuererklärung nutze ich seit jeher WISO Steuer und daran zeige ich exemplarisch für die Augustgewinne, wie ich persönlich das eintrage. Prinzipiell kommt das ganze in die Anlage KAP, genauer in die Zeilen 18-33 bei Übrige in- und ausländische Kapitalerträge. Und auch hier schauen wir uns das kurz an.

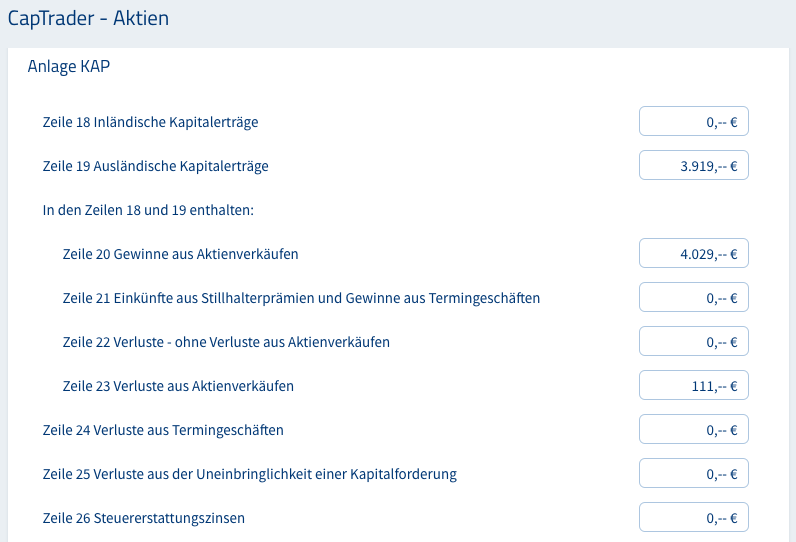

Für eine bessere Übersicht trenne ich das ganze auf in z. B. CapTrader – Aktien und CapTrader – Dividenden. In der Steuererklärung selbst wird das aber wieder zusammengeschmissen. Ich habe hier nochmal die Spalte Gesamt Aktien von weiter oben dargestellt. Die Verluste (nur S/T-Verluste) lagen bei 110,18 EUR, diese trage ich in die Zeile 23 Verluste aus Aktienverkäufen ein. Die Gewinne (S/T-Gewinne und L/T-Gewinne) bei 4.029,45 EUR, diese trage in in Zeile 20 Gewinne aus Aktienverkäufen ein. In Zeile 19 Ausländische Kapitalerträge kommt dann nochmal die gesamte Summe von 3.919,26 EUR.

![]()

So nun haben wir das Thema Gewinne und Verluste bei Aktienverkäufen erledigt. Oder doch nicht? Eine Kleinigkeit gibt es da noch …

Stolperstein 2: Anlage KAP-INV

Seit der Investmentssteuerreform von 2018 kann es sein, dass einige Aktien als sog. Alternative Investmentfonds behandelt werden. Dazu zählen m. W. US-REITs, US-Investmentfonds, Closed-end Funds und sicherlich noch andere speziellere Wertpapiere.

Warum ist das relevant? Nun zum einen müsste man diese Wertpapiere korrekterweise nicht in die Anlage KAP, sondern in die neue Anlage KAP-INV eintragen. Dann wird aber das Thema Teilfreistellung und Vorabpauschale (für Thesaurierer) ein Thema. Da US-REITS meist hoch ausschütten ist die Vorabpauschale wenig bis nicht relevant, auch eine Teilfreistellung (da “Sonstiger Investmentfonds”) gibt es nicht. Anders ist das bei Closed-end Funds (CEFs), je nach Schwerpunkt des CEF, kann hier eine Teilfreistellung von 30% vorliegen. Meine Depotposition IFN (The India Fund) wäre aufgrund der Zusammensetzung (s. “Portfolio Characteristics”, investiert zu >50% in Aktien) ein solches Beispiel.

In der Anlage KAP-INV eingetragene Wertpapiere fallen m. W. dann in den Verrechnungstopf Sonstiges, d. h. derartige Verluste können mit Dividenden verrechnet werden.

Versteuerung von Dividenden

Grundsätzlich ist das Thema Dividenden und deren Versteuerung eigentlich recht simpel, abhängig von den Wertpapieren, die man im Depot hat. Daher empfehle ich euch auch auf jeden Fall den Abschnitt Berücksichtigung des RoC zu lesen!

Im oben erwähnten Activity Statement bzw. Kontoauszüge sind auch die Dividenden sowie die einbehaltenen Quellensteuern ausgewiesen.

Als Beispiel habe ich hier die Dividenden (und Quellensteuer) des kanadischen Unternehmens Alimentation Couche-Tard. Alle Werte werden entsprechend in Euro umgerechnet und könn(t)en in die Steuererklärung übertragen werden.

Könnten? Ja, denn es gibt auch hier einige Dinge, die man beachten sollte.

Stolperstein 3: Gehört die Dividende X wirklich in das Steuerjahr Y?

Leider verwendet Interactive Brokers, und damit auch CapTrader, den Ex-Tag der Dividende, um diese einem Steuerjahr zuzuordnen. Liegt dieser Ex-Tag aber beispielsweise im Dezember, könnte es sein, dass der Zahltag erst im Folgejahr liegt und dementsprechend erst in die Steuererklärung des Folgejahres gehört.

Wer wie ich in REITs investiert ist, kennt auch die Reklassifizierungen der Dividende im Folgejahr. Dazu aber gleich mehr im nächsten Kapitel.

Stolperstein 4: Steht in den Reports bereits alles drin?

Jein, es kann durchaus sein (s. Reklassifizierung), dass erst im Folgejahr, etwa im April/Mai, die Reports vollständig sind.

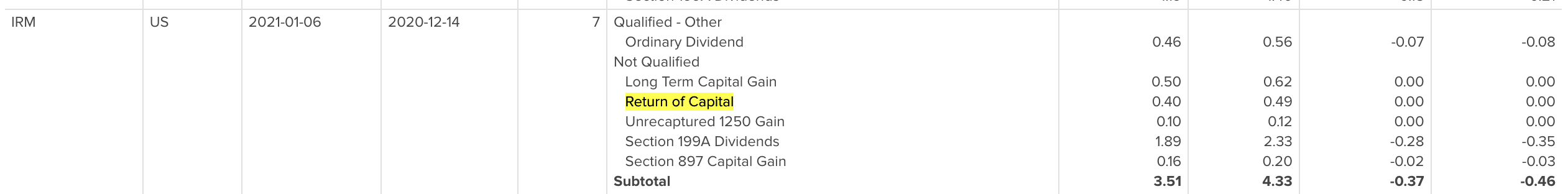

Berücksichtigung des RoC

Es gibt ja einige, die nicht in REITs investieren, daher noch mal eine kleine Zusammenfassung, was es mit dieser sog. Reklassifizierung eigentlich auf sich hat. Was muss denn genau “reklassifiziert” werden und warum?

Im Rahmen des Jahresabschluss reklassifizieren Unternehmen rückwirkend die Ausschüttungen, was dazu führt, dass man beispielsweise zu viel gezahlte Quellensteuer zurückerstattet bekommt. Bei deutschen Broker führt das jährlich zu Dutzenden Korrekturbuchungen.

Dazu sollte man auch noch wissen, dass eine Dividende nicht einfach nur eine Dividende ist, sondern sich aus mehreren Komponenten zusammensetzt. Hier ein kurzer Überblick:

- Ordinary Dividend

- Deferred

- Long Term Capital Gain

- Long Term Capital Gain from REIT

- Interest from RIC or REIT

- Section 897 Capital Gain

- Section 897 Not Qualified Dividend

- Section 199A Dividends

- Return of Capital

Ganz schön viel, was? Ich kann aber etwas beruhigen, relevant für deutsche Anleger sind eigentlich nur Long Term Capital Gain (indirekt) sowie der Return of Capital.

Im Activity Statement wird diese Aufschlüsselung leider nicht dargestellt! Hierfür gibt es aber den Dividend Tax Report (oder auf deutsch “Dividendenbericht”), der alle Reklassifizierungen enthält und alle Dividenden-Komponenten aufschlüsselt.

Bei CapTrader* findet sich das ganze unter den Steuerdokumenten.

So schaut das ganze dann aus, wenn alle Daten im Folgejahr vorliegen.

Warum ist der Return of Capital für deutsche Anleger nun so interessant? Wie der Name schon sagt handelt es sich hierbei um eine (teilweise) Rückzahlung des bereits investieren Geldes und diese unterliegt nicht der Abgeltungssteuer.

Die zu versteuernde Dividende kann also um den Return of Capital reduziert werden! Wir reden hier aber nicht von Steuerfreiheit, sondern von einer Steuerstundung. Denn gleichzeitig mit der Reduzierung der Dividenden um den RoC, muss die Kostenbasis, sprich die Anschaffungskosten des Investments, des entsprechenden Wertes um den RoC gekürzt werden. CapTrader* weist diese Cost Adjustments entsprechend im Activity Statement aus.

Ich vermute, dass vernünftige deutsche Broker diese Anpassung der Kostenbasis auch ausführen, gesehen habe ich das aber noch nicht. Ebenso die Aufschlüsselung der Dividenden und Ausweisung des Return of Capital.

Nutzer von Brokern wie Trade Republic, Scalable Capital usw. können ja gerne mal kommentieren!

Ich hatte als Beispiel für die Ausweisung des Return of Capital REITs herangezogen, aber auch die Dividende andere Wertpapier(typen) enthält einen RoC-Anteil. Beispiele hierfür waren bei mir (zumindest für 2021):

- Brookfield Renewable Partners (YieldCo)

- Kinder Morgan (Pipeline-Betreiber)

- The India Fund (US Closed-end Fund)

- Blackstone und Blue Owl Inc. (Asset Manager)

- Global X NASDAQ 100 Covered Call ETF (US ETF)

- NewtekOne (Bank, ehemals BDC)

- Euronav (Tanker)

Versteuerung von Optionsgewinnen

So dann kommen wir mal zu einem weiteren Thema, was beim Ausfüllen der Steuererklärung etwas mehr Aufmerksamkeit nötig hat, nämlich dem Optionshandel. Vorab möchte ich noch erwähnen, dass ich so gut wie immer als Stillhalter auftrete und sich daher alles auf Short Puts und Covered Calls bezieht.

Wie auch bei normalen Aktiengewinnen bzw. Verlusten kann man sich hier die Übersicht zur realisierten und unrealisierten Performance zunächst anschauen. Dort sind unter Aktien- und Indexoptionen alle entsprechenden Gewinne und Verluste aufgeführt. Alle aufgeführten Ergebnisse sind dabei schon in Euro umgerechnet (s. Stolperstein 1!)

Stolperstein 6: Sind dort wirklich alle Gewinne/Verluste aufgeführt?

Nein, denn hier werden offene Positionen (z. B. Eröffnung Short Put in 2021, späteres Glattstellen oder Verfall aber erst in 2022) nicht aufgeführt. Diese müssen manuell hinzugerechnet werden. Auch ausgeübte Optionen werden hier nicht ausgeführt.

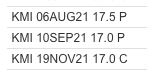

Um das ganze etwas greifbarer zu machen, habe ich mir meine Kinder Morgan (KMI) Position ausgesucht. Wenn ich in die Übersicht zur realisierten und unrealisierten Performance schaue, sehe ich, dass es 2021 drei Optionstrades mit KMI gab. Zwei Short Puts und einen Covered Call. Nun weiß ich, dass mir 400 (also vier Short Put Kontrakte) KMI Aktien am 21.09.2021 zu 17 USD angedient wurden. Das kann aber nicht der KMI 10SEP21 17.0 P Trade gewesen sein, denn dieser wäre am 10.09.2021 verfallen, wurde aber von mir vorher mit Verlust zurückgekauft.

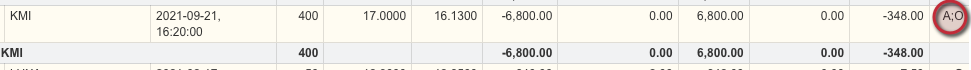

Deswegen kann man sich im Activity Statement nicht komplett auf die Übersicht zur realisierten und unrealisierten Performance verlassen, sondern muss die Auflistung der Transaktionen hinzuziehen. Wenn ich mir dort die Aktien-Transaktionen bzgl. KMI anschaue, sehe ich die Bestätigung. 400 Aktien am 21.09.2021. Dass diese aufgrund einer Andienung/Ausübung im Depot gelandet sind, sehe ich ich an dem “A” (rot markiert) in der Spalte Code.

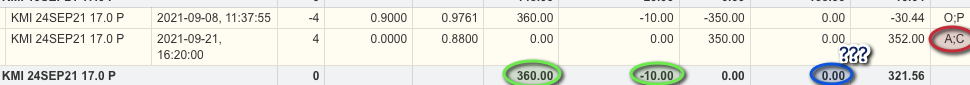

Wenn ich mir innerhalb der Sektion Transaktionen nun die Aktien- und Indexoptionen anschaue, finde ich neben den oben im Sreenshot zu sehenden drei KMI Optionstrade, einen weiteren, nämlich KMI 24SEP21 17.0 P. Auch dort ist ein “A” in der rechten Spalte zu finden (rot markiert), was mir sagt, dass es hier zu einer Andienung/Ausübung kam. Weiterhin sehe ich, dass ich 360 USD Prämie erhalten und insgesamt 10 USD Provision bezahlt habe (grün markiert). In der Spalte Realisierter G&V steht aber 0. Und genau das ist nicht korrekt, denn hier müsste 350 USD stehen!

Die Transaktionen sind also wichtig, weil dort genau steht, zu welchem Datum, zu welcher Uhrzeit eine Option verkauft (oder gekauft) wurde. Außerdem ist das ganze in der jeweiligen Transaktionswährung ausgewiesen. Die Transkationen sind auch relevant, wenn es darum geht Stillhalter- und Inhabergeschäfte aufzuteilen. Des Weiteren gibt es hier, wie oben gezeigt, die nicht ganz unwichtige Spalte Code, in der Ausübungen/Andienungen mit dem Code “A” gehighlightet werden.

Stolperstein 7: Falsche Verrechnung von Optionsprämien mit Veräußerungsergebnis bei Andienung/Ausübung

Und nun setzen wir noch eines drauf! Leider habe ich hier kein Realbeispiel, weswegen ich ein fiktives heranziehe.

- Am 01.01.2021 verkaufe ich einen Short Put auf KMI mit Strike 16 USD. Dafür erhalte ich 50 USD Prämie, abzgl. Provision von 2 USD, wären das Netto 48 USD

- Am 15.01.2021 gibt es eine (vorzeitige) Andienung. Mir werden 100 KMI Aktien zu 16 USD eingebucht, wofür ich 1.600 USD zahlen muss

- Am 01.06.2021 verkaufe ich einen Covered Call auf meine KMI Position und zwar zu einem Strike von 17 USD. Hierfür erhalte ich 100 USD Prämie, abzgl. Provision (2 USD), also 98 USD

- Am 15.06.2021 kommt es zu einer (vorzeitigen) Ausübung. Meine 100 KMI Aktien werden zu 17 USD je Aktie verkauft. Ich erhalte also

- Ich habe also 48 USD Prämie (Short Put), 98 USD Prämie (Covered Call) und 100 USD Aktiengewinne (durch den Verkauf) erhalten. Insgesamt also 246 USD

Wenn ich nun in die Übersicht zur realisierten und unrealisierten Performance schaue, werde ich unter Aktien bei KMI einen in EUR umgerechneten Gewinn sehen, bei Aktien- und Indexoptionen werde ich aber mit Sicherheit nichts zu KMI finden. Daher schaue ich mir wieder die Transaktionen an.

Dort werde ich bei Aktien sowohl den Kauf von 100 KMI Aktien, als auch den Verkauf von 100 KMI Aktien sehen. Wie weiter oben beschrieben, steht in der Spalte Code ein “A”. Unter Realisierter G&V steht aber nun 246 USD. Hä? Das waren doch aber nur 100 USD (Differenz 1.600 USD und 1.700 USD)?

Schaut man weiter unter Aktien- und Indexoptionen finden wir beide relevanten Optionstrades, also den Short Put der zur Andienung führte und den Covered Call der zur Ausübung führte. Bei beiden steht aber ein Realisierter G&V von 0 USD.

Und damit haben wir die gleiche Thematik wie weiter oben im echten KMI Beispiel, nämlich, dass bei angedienten/ausgeübten Optionstrades (erkennbar am “A” in der Spalte Code) nicht korrekte Werte stehen. Die Schwierigkeit im fiktiven Beispiel ist nun, das wir mehrere Transaktionen haben und eine sog. Umgliederung vornehmen müssen. Steuerlich passt das ganze erst recht nicht, da wir Stillhaltergeschäfte und Aktiengewinne/-verluste in unterschiedlichen Töpfen liegen.

Steuerlich lässt sich das ganze wie folgt einordnen:

- 01.01.2021: Stillhalterprämie durch Short Put i.H.v. 48 USD

- 15.01.2021: Anschaffungskosten durch den Kauf der Aktien, 1.600 USD, was steuerneutral ist

- 01.06.2021: Stillhalterprämie durch Covered Call i.H.v. 98 USD

- 15.06.2021: Aktiengewinn i.H.v. 100 USD durch Verkauf für 1.700 USD bei 1.600 USD Anschaffungskosten

Stillhalterprämien: 146 USD

Aktiengewinne: 100 USD

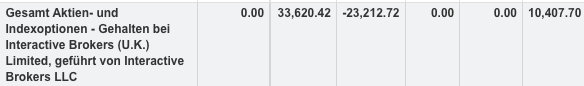

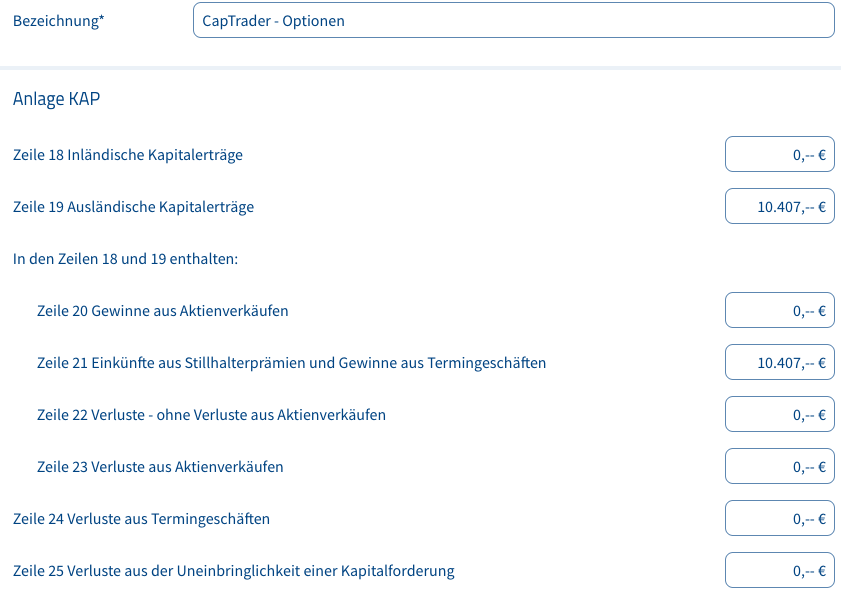

Wenn ich das ganze nun in die Steuererklärung übertragen möchte, mache ich das wie weiter oben beschrieben. In der Anlage KAP bei den Übrigen in- und ausländische Kapitalerträge erstelle ich mir einen neuen Eintrag CapTrader – Optionen. Als Basis nimmt man die Spalte Gesamt Aktien- und Indexoptionen und passt diese entsprechend der beschrieben Stopersteine noch an. Im Beispiel für 2021 (ohne diese Anpassungen) lagen die Verluste (oft nur S/T-Verluste) bei 23.212,72 EUR, die Gewinne (oft nur S/T-Gewinne) bei 33.620,42 EUR.

Betreibt man ausschließlich Stillhaltergeschäfte, so wie ich das mache, kann man diese beiden entsprechend verrechnen. Relevant ist dann nur das Ergebnis, in diesem Falle ein Gewinn von 10.407,60 EUR. In Zeile 19 Ausländische Kapitalerträge und Zeile 21 Einkünfte aus Stillhalterprämien und Gewinne aus Termingeschäften wird das dann entsprechend eingetragen.

Devisen

Work in Progress

Mein Hauptbroker Captrader

Meine Aktien habe ich über verschiedene Depots bei mehreren Brokern verteilt. Wie ihr es von mir kennt, schreibe ich transparent, was ich bei den mit * markierten Affiliate- bzw. Referral-Links erhalte und was vielleicht für euch als Bonus drin ist. Kosten für euch entstehen nie!

Bei CapTrader, einem deutschen Reseller von Interactive Brokers unterhalte ich mein größtes Depot. Hier kann ich bereits ab 1 US-Cent bzw. mindestens 2 USD direkt an der NYSE Aktien kaufen. Deutsche Aktien sind ebenfalls bereits ab 2 € handelbar. Auch über andere Broker nicht handelbare Wertpapierarten, wie z. B. Preferred Shares, Baby Bonds oder CEFs (mit KID) sind dort verfügbar. Außerdem betreibe ich dort meinen Optionshandel.

Registriert ihr euch über meinen Link* könnt ihr CapTrader auch erst mal ganz easy mit einem Demokonto und Spielgeld testen. Ich erhalte 100€, vorausgesetzt ein aktives Depot (2.000€ Mindestersteinzahlung) wird eingerichtet und es wurde für 20€/USD gehandelt. Außerdem gibt es für den Depot- bzw. Wertpapierübertrag von mindestens 5.000€ einen Bonus von 150€ in Form einer Erstattung der Ordergebühren in den ersten 3 Monaten.

aktien.guide

Ich habe den aktien.guide* nun einige Zeit testen könnte und finde es ein cooles Tool zum Screenen von Aktien. Es gibt wirklich jede Menge Kennzahlen, man kann Aktien miteinander vergleichen und vieles mehr. In den Blogbeiträgen werde ich ab sofort immer mal wieder Auszüge des aktien.guide verwenden.

Über diesen Link* könnt ihr euch registrieren. In der kostenlosen Basisversion findet ihr bereits jede Menge Aktienanalysen und Echtzeitkurse. Weitere Features wie den Aktien Screener und vieles mehr gibt es ab günstigen 9,90 EUR pro Monat.

Dividenden-Alarm

Der Dividenden-Alarm* von Alex Fischer ist ein Tool, dass ich schon längere Zeit für meine Dividendenaktien einsetze. Mit dem Tool seht ihr anhand eines Indikators in welcher Marktphase wir uns befinden und Signale zeigen euch, welche unterbewerteten Dividendenaktien es noch gibt. Der Support via Telegram ist einsame Spitze und war besonders im letzten Jahr, während des Crashs Gold wert. Alex wird den Service noch bis mindestens 15.09.2026 anbieten, bis dahin gibt es nämlich schon Buchungen!

Über diesen Link* könnt ihr euch registrieren.

Mein Depot

Mein Aktien-Depot tracke ich ganz old school mit Portfolio Performance. DivvyDiary ergänzt das aber grafisch und durch eine Vielzahl an Informationen wunderbar.

Grundsätzlich ist DivvyDiary kostenlos. Wenn ihr mehr als ein Depot hab und mehr Analysen und Statistiken sehen wollte, könnt ihr mit meinem Link* für günstige 5,99€ im Monat (bzw. 64,99€ pro Jahr) ein Aristokraten-Abo abschließen. Das kann auch 7 Tage kostenfrei getestet werden! In diesem Fall, erhalte ich 15% Provision.

Infos zu Aktien, P2P uvm. auf Twitter und Instagram

In eigener Sache möchte ich noch erwähnen, dass ich auch über auf Twitter (kaph1016) und Instagram (investdiversified) immer wieder neue Projekte vorstelle, in die ich selbst investiere. Auch auf Facebook bin ich mit einer Seite vertreten. Weiterhin gibt es auch ein paar Einblicke, wie ich in anderen Bereichen investiert bin. Folgt mir doch einfach!

*Einige Links in meinen Beiträgen sind Affiliate- bzw. Referral-Links. Das bedeutet ich erhalte einen kleinen Obolus. Für jeden der diese Links nutzt entstehen aber keinerlei Kosten oder andere Nachteile. Im Gegenteil, meistens gibt es einen Startbonus oder Cashback. Sofern es möglich ist, verwende ich auch nur die Angebote, bei denen es auch etwas für euch gibt. Wenn ihr diese Links also nutzt, unterstützt ihr meinen Blog und dafür sage ich schon mal im Voraus Danke!