Hallo liebe Optionsfreunde! Das neue Jahr begann, wie das alte endete. Nämlich so, dass ich viel zu spät dran bin mit meinen Blogbeiträgen. Daher gibt es auch dieses Mal einen Rückblick über den Optionshandel im Januar 2022 und den Dezember 2021. Mir würde es übrigens helfen, wenn ihr mir Feedback gebt und das in die Kommentare schreibt. Nun aber viel Spaß beim Lesen!

Perfekter Einstieg in den Optionshandel – Der STILLHALTER-Brief

Vincent vom Blog freaky finance hat 2021 einen tollen Service gestartet für alle, die sich für das Vereinnahmen von Prämien aus dem Optionshandel interessieren. Jede Woche gibt es per E-Mail Trades inkl. aller Details zur Ausführung, Begründung und Vorgehen. Ich selbst nutze den Service seit Anfang an und finde es gerade für Einsteiger super!

Wenn ihr den STILLHALTER-Brief* austesten wollt, erhaltet ihr mit meinem Link* einen Rabatt von 10% auf das 1 Monatsabo für kleinere Depots (LIGHT) sowie das Abo für 1 Monat (CLASSIC). Dafür müsst ihr nur bei der Bestellung unter Anmerkung den Code “investdiv” angeben.

Optionshandel im Januar 2022

Das neue Jahr startete dann auch gleich negativ, da einige Optionen gerollt (das Rollen wird weiter unten erklärt) werden mussten. Das heißt, noch ist nichts verloren. Der Marktzyklus, in dem wir uns auch bei Veröffentlichen des Blogbeitrags befinden, ist neu für mich, was den Optionshandel angeht. Daher lerne ich quasi täglich dazu. An dieser Stelle möchte ich wieder auf den Disclaimer hinweisen!

Umgerechnet wurden 1.245,90 EUR an Verlust realisiert. Dem gegenüber standen 20,76 EUR Dividenden von Medical Properties Trust, die ich mir im August hatte andienen lassen.

Optionshandel im Dezember 2021

Im Dezember gab es quasi ein Nullsummenspiel in der letzten Sekunde und ich musste ganze 0,11 EUR Verlust realisieren. Diese 11 Cent schmerzen heute noch! xD. Dazu gab es umgerechnet 15,36 EUR Dividende von Pan American Silver.

Optionsbasics

In diesem Bereich möchte ich einige Begriffe erläutern, die ich nachfolgend des Öfteren erwähnen werde. Das sind aber bei weitem nicht alle Begriffe.

Strike

Der Strike oder Basispreis ist der Preis, den wir für eine Option festlegen. Liegt der Aktienkurs einer Aktie beispielsweise bei 50 USD, könnten wir einen Short Put verkaufen mit Strike 40 USD.

ITM/OTM

Der zuvor erwähnte Strike von 40 USD wäre im Put-Beispiel OTM (out of the money) bzw. “aus dem Geld”. Der Strike ist also unter dem aktuellen Aktienkurs. Bei Calls ist OTM, wenn der Strike über dem aktuellen Aktienkurs liegt (z. B. 60 USD).

ITM (in the money) bzw. “im Geld” ist dann genau andersherum. Für Puts liegt der Strike über dem Aktienkurs, für Calls darunter.

Lotgröße

Vorab ist meiner Meinung wichtig zu verstehen, in welchen Dimensionen sich der Optionshandel abspielt und warum doch schon etwas Kapital zur Verfügung stehen sollte. Die Standard Lotgröße beträgt 100 Aktien. Was bedeutet das nun? Handle ich einen Short Put und wird diese Option ausgeübt, werden mir nicht eine, sondern 100 Aktien angedient. Hatte die Option einen Strike von 20 USD, sind also 2.000 USD Kapital nötig. Es gibt einige Ausnahmen, britische Aktien an der London Stock Exchange haben eine Lotsize von 1.000, italienische Aktien manchmal 100, manchmal 500.

Optionsgriechen

Insgesamt gibt es vier Optionsgriechen. Delta, Gamma, Theta und Vega. Was das genau ist und was die Optionsgriechen aussagen, wurde auf dem Captrader-Blog ganz gut erklärt. Schaut mal rein!

Optionsstrategien und Beispieltrades

Ich versuche die von mir verwendeten Optionsstrategien mit aktuellen Beispielen genauer, aber auf sehr einfachem Niveau, zu erläutern.

Short Put / Cash Secured Put

Absolutes Basic ist für mich der Short Put bzw. Cash Secured Put. Short bezeichnet hier die Verkäuferseite und Put eine Verkaufsoption. Ich verkaufe also eine Option auf ein Underlying und habe die Pflicht die Aktie(n) zu kaufen. Im Gegensatz dazu hat der Käufer einer Option nicht die Pflicht, sondern das Recht, ein Wertpapier zu verkaufen.

Der Begriff Cash Secured bezieht sich auf das Geld auf dem Verrechnungskonto. Ein Put ist Cash secured bzw. gedeckt, wenn der vollständige Betrag vorhanden ist im Falle der Optionsausübung bzw. Andienung. Das Gegenteil wäre Naked, hier genügt es, wenn die Margin-Mindestanforderung hinterlegt wird.

Ein Beispiel aus der Praxis: Bereits Ende Juli habe ich den Short Put BZUN Sep17'21 20 PUT verkauft auf das chinesische E-Commerce Unternehmen Baozun. Dieser hatte also einen Strike von 20 USD mit Verfallsdatum 17.09. Hierfür habe ich eine Prämie von 110 USD erhalten, denn die Option ist zum Laufzeitende wertlos verfallen.

Normalerweise kaufe ich Optionen vorzeitig zurück, meist bei ca. 80% Gewinn. In Falle von Baozun habe ich klassisch als Stillhalter agiert und “still gehalten”. Der Kurs ist während der Laufzeit auch mal unterhalb des Strikes von 20 USD gefallen, war also “im Geld” oder “ITM” (in the money). Am 17.09 war der Kurs aber >20 USD und damit konnte ich 100% der Prämie als Gewinn realisieren.

Covered / Naked bzw. Short Call

Hat man schon einige Aktien im Depot, kann man ggf. mit Covered Calls arbeiten, um langfristig Prämien zu kassieren. Covered ist ein Call dann, wenn man 100 (je nach Lotgröße) Aktien eines Unternehmens im Depot hat. Das Schreiben von Covered Calls ist langfristig gesehen durchaus lukrativ, da man durch die vereinnahmten Prämien die Kostenbasis senken kann und das Riskio “nur” darin besteht, dass einem die Aktien ausgebucht werden und ein potenzieller Gewinn entgeht.

Ich schreibe sowohl Covered Calls als auch Naked Calls. Ein Beispiel für erstere wäre Pinterest. Da mir 100 Aktien von PINS ungeplant angedient worden sind, schreibe ich seit Ende Oktober Covered Calls auf den Wert, um irgendwann mal in die Gewinnzone zu kommen und mir den Wert wieder ausbuchen zu lassen. Anfang November konnte ich beispielsweise 38 USD Gewinn (40 USD Prämie – 2 USD Provision) realisieren durch die Call-Option PINS Nov05'21 46 CALL.

Short Strangle

Ein Short Strangle ist eine kombinierte Optionsstrategie, die mit zwei Optionstrades eröffnet wird. Einem OTM Short Put und einem OTM Short Call. Durch letzteren ist das Verlustrisiko wieder unbegrenzt. Ein Short Strangle ist dann erfolgreich, wenn der Aktienkurs zwischen den beiden gewählten Strikes bleibt.

Auch hier möchte ich ein Beispiel bringen. Ich habe für mich 3-4 passende Underlyings identifiziert, die sich in gewissen Marktphasen für einen Short Strangle eignen. Für diesen Beitrag nehme ich exemplarisch einen etwas spekulativeren Titel, nämlich Greenidge Generation Holdings (GREE).

Dort hatte ich einen Short Straddle aufgesetzt, mit Short Put GREE Oct15'21 22.5 PUT sowie den Short Call GREE Oct15'21 35 CALL. Hierfür habe ich Prämien von 105 USD bzw. 45 USD erhalten. Beide wurden nicht vorzeitig zurückgekauft, sondern sind wertlos verfallen und 150 USD Gewinn konnte realisiert werden.

Rollen

Das sogenannte Rollen erlaubt es mir flexibler zu sein und beispielsweise Verluste und/oder Andienungen zu vermeiden. Dazu “rolle” ich eine Option sozusagen weiter in die Zukunft und kann dort auch den Strike entsprechend anpassen.

Ich möchte das ganze einmal am Beispiel von JD.com erläutern:

Am 29. Oktober habe ich den Short Put JD Dec03'21 89 CALL verkauft. Dieser hatte also einen Strike von 89 USD und das Verfallsdatum 03.12.21. Dafür gab es 101 USD Prämie.

Am 22. November habe ich mich dazu entschieden, den Call zu rollen, in dem ich ihn zurückgekauft habe. Dafür musste ich 289 USD Prämie zahlen. Anschließend habe ich JD Dec23'21 91 CALL verkauft für 365 Prämie. Final habe ich dann am 03. Dezember den neuen Put für 82 USD vorzeitig zurückgekauft.

Das gesamte einmalige und erfolgreiche (mit realisiertem Gewinn) Rollen bedarf also vier Optionstrades.

- Verkauf JD Dec03'21 89 CALL = 101 USD

- Kauf JD Dec03'21 89 CALL = -289 USD

- Verkauf JD Dec23'21 91 CALL = 365 USD

- Kauf JD Dec23'21 91 CALL = -82 USD

- Realisierter Gewinn abzgl. Provisionsgebühr = 95 USD

Bester & schlechtester Optionstrade im Januar 2022

Andienungen im Januar 2022

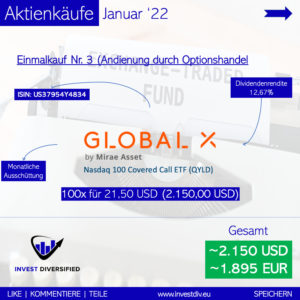

Im Januar habe ich mir den Global X Nasdaq 100 Covered Call ETF andienen lassen, da dieser auf normalen Weg nicht handelbar ist. Zum Strike von 21,50 USD wurden mir 100 Aktien durch den Put QYLD Jan21'22 21.5 PUT.

Bester & schlechtester Optionstrade im Dezember 2021

Andienungen im Dezember 2021

Im Dezember hatte ich zum ersten Mal zwei Andienungen in HKD, beide geplant. Ich hatte ja Alibaba und Baidu als ADR, diese aber gewechselt in die HKD-Variante. Das sind zwar immer noch Cayman-Island Konstrukte, aber so fühle ich mich etwas wohler. Durch den Put-Kontrakte 9988 Dec31'21 122.5 PUT bzw. zwei Put-Kontrakte 9888 Dec31'21 140 PUT wurden mir im Dezember 500 Aktien von Alibaba bzw. 300 Aktien von Baidu angedient. Die Lotsize bei Hongkong Aktien ist hier sehr unterschiedlich (Alibaba 500, Baidu 150).

Optionshandel-Literatur

Zu Beginn meiner Optionshandelsreise habe ich zwei Bücher gelesen, die mir die Theorie näher gebracht haben und die ich euch empfehlen kann. Die Bücher findet ihr hier.

Dividenden-Alarm

Der Dividenden-Alarm* von Alex Fischer ist ein Tool, dass ich schon längere Zeit für meine Dividendenaktien einsetzen. Mit dem Tool seht ihr in anhand eines Indikators in welcher Marktphase wir uns befinden und Signale zeigen euch, welche unterbewerteten Dividendenaktien es noch gibt. Der Support via Telegram ist einsame Spitze und war besonders im letzten Jahr, während des Crashs Gold wert.

Meine Options-Broker

Meine Aktien habe ich über verschiedene Depots bei mehreren Brokern verteilt. Wie ihr es von mir kennt, schreibe ich transparent, was ich bei den mit * markierten Affiliate- bzw. Referral-Links erhalte und was vielleicht für euch als Bonus drin ist. Kosten für euch entstehen nie!

![]()

Bei Captrader, einem deutschen Reseller von Interactive Brokers unterhalte ich mein größtes Depot. Hier kann ich bereits ab 1 US-Cent bzw. mindestens 2 USD direkt an der NYSE Aktien kaufen. Deutsche Aktien sind ebenfalls bereits ab 2 € handelbar. Auch über andere Broker nicht handelbare Wertpapierarten, wie z. B. Close-end Funds sind dort verfügbar. Außerdem betreibe ich dort meinen Optionshandel.

Registriert ihr euch über meinen Link* könnt ihr Captrader auch erst mal ganz easy mit einem Demokonto und Spielgeld testen. Ich erhalte für ein Demokonto 20€ sowie weitere 50€, vorausgesetzt ein aktives Depot wird eingerichtet und es wurde für 20€/USD gehandelt.

Degiro ist mein zweitgrößtes Depot. Durch die Fusion mit flatex wird es künftig viele positive Änderungen geben. Der Broker hat ebenfalls sehr günstige Konditionen und man kann bereits ab 0,50€ an den US-Börsen handeln. Bei Degiro handle ich u. a. europäische Optionen.

Eröffnet ihr mit meinem Link* ein Depotkonto bei Degiro erhaltet ihr 20€ Transaktionsguthaben zurückerstattet. Voraussetzung dafür ist, dass ihr 20€ Transaktionsguthaben innerhalb von 3 Monaten verbraucht. Sollte das der Fall sein, erhalte ich dieselbe Möglichkeit.

Infos zu Aktien, P2P uvm. auf Twitter und Instagram

In eigener Sache möchte ich noch erwähnen, dass ich auch über auf Twitter (kaph1016) und Instagram (investdiversified) immer wieder neue Projekte vorstelle, in die ich selbst investiere. Auch auf Facebook bin ich mit einer Seite vertreten. Weiterhin gibt es auch ein paar Einblicke, wie ich in anderen Bereichen investiert bin. Folgt mir doch einfach!

*Einige Links in meinen Beiträgen sind Affiliate- bzw. Referral-Links. Das bedeutet ich erhalte einen kleinen Obolus. Für jeden der diese Links nutzt entstehen aber keinerlei Kosten oder andere Nachteile. Im Gegenteil, meistens gibt es einen Startbonus oder Cashback. Sofern es möglich ist, verwende ich auch nur die Angebote, bei denen es auch etwas für euch gibt. Wenn ihr diese Links also nutzt, unterstützt ihr meinen Blog und dafür sage ich schon mal im Voraus Danke!