Einen schönen 3. Advent wünsche ich allerseits! Im heutigen Blogpost geht es um die Aktienkäufe im November 2023. Zumindest von der Anzahl der Transaktionen gab es im letzten Monat wieder einiges zu berichten. Die Details findet ihr wie üblich im folgenden Beitrag. Viel Spaß beim Lesen!

Special Offer!

Seeking Alpha – 50 USD Bonus

Seit Jahren nutze ich Seeking Alpha Premium. Dort habe ich meine gesamten Depotwerte eingepflegt und erhalte dazu Nachrichten, Analysen, Earnings Transcripts (auch als Audio verfügbar) uvm. Seeking Alpha ist zudem ein sehr mächtiger Aktienscreener.

Mit meinem Link* erhaltet ihr Seeking Alpha als neuer Nutzer mit einem 50 USD Bonus aktuell für bereits 189 USD im Jahresabo! Ihr könnt das ganze auch erst einmal für 7 Tage kostenlos testen. Ich erhalte bis zu 125 USD bei einem Abschluss.

Trade Republic – 4% Zinsen

Sparpläne sind bei Trade Republic kostenlos. Ansonsten ist der Handel auch recht günstig mit 1€ Gebühr für Kauf bzw. Verkauf von Wertpapieren. Aktuell ist es das einzige Angebot, was dauerhaft (bis es nicht mehr der Fall ist) 4% Zinsen aufweist.

Registriert ihr euch über meinen Link* und eröffnet ein Depot erhalte ich bis zu 50€. Bei Trade Republic gibt es seit dem 1. Oktober satte 4% Zinsen (muss aktiviert werden!) auf nicht investiertes Guthaben (bis 50.000 EUR).

Scalable Capital – 4% Zinsen mit PRIME+

Als Neukunde erhaltet ihr bei Scalable Capital 4% Zinsen für 4 Monate, wenn ihr PRIME+ nutzt. Mit letzterem erhaltet ihr eine Trading-Flatrate, d. h. alle Aktien und ETF können dann kostenlos gehandelt werden.

Registriert ihr euch beim Scalable Capital Broker über meinen Link* und eröffnet ein Depot erhalte ich 45€. Dafür gibt es 4% Zinsen für 4 Monate (Konditionen), danach 2,6% Zinsen!

Cashflow Mosaic Newsletter

Endlich habe ich es geschafft meinen ersten Newsletter zu versenden. Bisher wurden Newsletter-Abonnenten nur über neue Blogbeiträge informiert. Mit dem Cashflow Mosaic Newsletter wird es nun aber zu Beginn eines Monats (sobald ich alles getrackt habe) regelmäßig Lesematerial für euch geben. So kann ich euch einfach ein wenig mehr und früher Insights geben, was gerade bei mir los ist und welche Themen künftig anstehen. Hier seht ihr als Beispiel den Newsletter, der am 01. Oktober rausging.

Bei Interesse einfach hier zum Newsletter anmelden.

Aktienkäufe im November 2023

Mein Fokus lag im November v.a. auf den REITs. Das Cash aus dem Verkauf von SRC musste wieder reinvestiert werden und rückblickend war der Zeitpunkt nicht der schlechteste. Außerdem wurden meine Gold- und Silber-Positionen ausgebaut, da sie von der Gewichtung her etwas zurückgefallen sind.

Bitte beachtet den Disclaimer und dass es sich bei dieser Art von Blogpost meist um einen Rückblick handelt. Die besprochenen Werte haben mittlerweile überwiegend völlig andere Kurse. Ich veröffentliche die Beiträge aber bewusst später, weil ich blindes Nachkaufen verhindern möchte.

Also gilt: keine Anlageberatung, do your own research, keine Haftung!

Erstkäufe

Tidewater

Im November hatte ich eine kleine Position bei Tidewater (TDW) eröffnet als Teil der lebendigen Watchlist. Damit verfolge ich das Ziel, statt einfach den Wert auf irgendeine Watchlist zu setzen und mehr (oder weniger) regelmäßig zu tracken, eine kleine Position im Depot zu haben und aufgrund von skin-in-the-game mehr mitzubekommen.

TDW hat seit 2020 seinen Kurs schon über 400% steigern können. Dennoch finde ich das Unternehmen aus folgenden Gründen interessant:

TDW betreibt eine Flotte, die Support leistet für Offshore-Projekte, sowohl im Öl- als auch im Windsektor. Die Schiffe sind aus der Kategorie OSV (Offshore Support Vessel) bzw. aus der Subkategorie PSV (Platform Support Vessel). TDW hat bereits im März 2023 die PSV-Flotte von Solstad (37 Schiffe) gekauft, die überwiegend in der Nordsee unterwegs waren.

Viele Offshore-Projekte sind außerhalb der Nordsee (z. B. Brasilien von Petrobas) geplant und Schiffe werden von dort abgezogen. Das wird sich sehr wahrscheinlich positiv auf die Charterraten der übrigen Schiffe auswirken, weil es eine Verknappung des Angebots gibt. Hinzu kommt nämlich noch, dass das Orderbook für neue OSV/PSV Schiffe weltweit auf einem historisch niedrigen Wert liegt.

Ins CapTrader-Depot* habe ich 20 Tidewater Aktien zu je 57,40 USD gekauft.

International General Insurance Holding

International General Insurance Holdings Ltd. (IGIC) ist eine waschechte Small Cap mit Fokus auf Spezialversicherung bzw. Rückversicherung.

Vor Ewigkeiten kam der Wert durch @disrupelligentcashflowinvestor auf mein Radar und einer meiner Watchlists. Und da blieb er dann, bis mir der Wert bei X mal wieder über den Weg lief.

In Jordanien gegründet, familiengeführt (noch zu 1/3 bei Familie Jabsheh, stellen Vorstandvorsitzenden, CEO und COO), mit Sitz auf den Bermudas ging IGIC 2020 mittels SPAC an der Nasdaq an den Start.

Die Nettoprämien sowie der Tangible Book Value (TBV) konnten stetig gesteigert werden und IGIC kauft fleißig Aktien zurück und wird das auch die nächsten Quartalen fortsetzen.

Trotz allem liegt man bewertungstechnisch nur bei einem 4er KGV. Sollte IGIC seinen Wachstumskurs fortsetzen (wovon ich ausgehe), selbst wenn sich dieses Wachstum abschwächen sollte, dann dürften wir eine Multiple Expansion sehen und damit einen deutlich höheren Aktienkurs. Auch die kleine Dividende dürfte dann weiter wachsen.

Fun Fact: KEIN Analyst war beim letzten Earnings Call!

Ins CapTrader-Depot* habe ich mir 200 IGIC Aktien zu je 12 USD gelegt.

J.M. Smucker

Mal zur Abwechslung hat diese Aktie im Depot nichts mit REITs, BDCs, Finanzwerten oder irgendwelchen exotischen Sektoren zu tun.

Es geht klassisch um den Bereich nichtzyklischer Konsum, welcher in meinem Depot nicht sonderlich hoch gewichtet ist. Dort befinden sich bisher vier Unternehmen, nämlich British American Tobacco, Imperial Brands, Monster Beverage sowie Unilever.

Neu hinzu kam im November eine erste Tranche von J.M. Smucker (SJM), die ein Portfolio von etlichen Brands vertreiben, z. B. Twinkies (Zombieland schauen!). Fokus liegt klar auf Nordamerika, auch wenn man scheinbar auch in den Supermärkten Südostasiens einige ihrer Marmeladen findet.

Das Unternehmen ist letztendlich eine Art Serial Acquirer, denn durch viele, viele Zukäufe wurde das Portfolio stetig ausgebaut. Aktuell findet eine Konsolidierung des Portfolios statt. Im September wurde zudem mit der Übernahme von Hostess Brands eine weitere, recht teuer erscheinende, Übernahme angekündigt. Der Kurs fiel darauf deutlich. Das war für mich die Gelegenheit, um einen Fuß in die Tür zu kriegen.

SJM zahlt eine leicht wachsende, sichere Dividende. Eine Erholung des Kurses dürfte einiges an Rendite liefern. Aber weil ich immer noch skeptisch (Rezession?) bin, ist das vorerst eine erste Tranche!

Ins CapTrader-Depot* habe ich 20 J.M. Smucker Aktien zu je 112 USD gekauft.

Nachkäufe

REITS

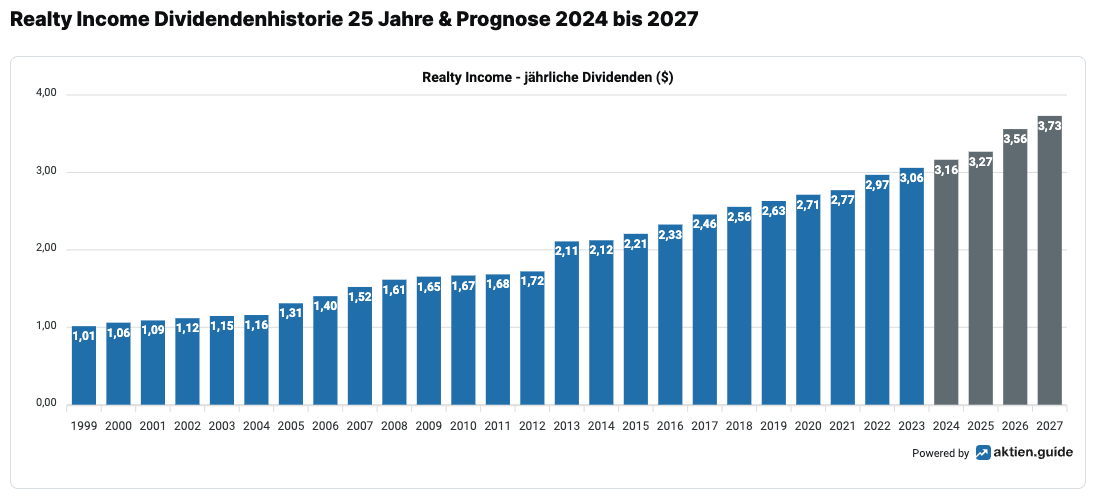

Realty Income

Im letzten Monat hatte ich meine Position bei Spirit Realty Capital veräußert. Initial wollte ich diese zwar behalten, der Abschlag bei Realty Income (O) war aber doch recht deutlich und dort wurden die freien Mittel u.a. reinvestiert. Langfristig sehe ich bei Realty Income noch einiges an Upside. Das ganze wird kein Tenbagger werden, völlig klar, aber darauf habe ich es auch gar nicht abgesehen.

Ins CapTrader-Depot* habe ich mir 18 weitere Realty Income Aktien zu je 47,42 USD gelegt. Insgesamt halte ich nun 175 Aktien zu einem Einstandkurs von rund 62 USD .

NetSTREIT

Die weiteren freien Mittel wurden auch in NetSTREIT (NTST) reinvestiert. Das ist ein REIT aus dem Retail Sektor mit Fokus auf „Necessity“. CSV und Walgreens gehören zu den größten Tenants, aber auch Unternehmen wie Dollar General, Ahold Delhaize oder Starbucks (wenn auch recht klein gewichtet). Die Verschuldung von NTST ist unter dem anvisierten Bereich. Das AFFO Payout-Ratio ist mit 65 recht niedrig, d. h. da dürften weitere Dividendenerhöhungen im Raum stehen. Außerdem ist die Refinanzierungssituation mehr als in Ordnung. Erst 2027 muss hier gehandelt werden. Alles in allem ein schöner defensiver Wert.

Ins CapTrader-Depot* habe ich mir 60 weitere NTST Aktien zu je 14,31 USD gelegt. Insgesamt halte ich nun 160 Aktien zu einem Einstandkurs von rund 19,90 USD.

BSR REIT

Von BSR REIT (HOM.U) hatte ich bereits mit 100 Aktien im Depot und im November die Gelegenheit genutzt aufzustocken.

Der Small Cap REIT ist mir bei meiner Recherche zum Thema Residential REITs ins Auge gesprungen. Das Portfolio besteht überwiegend aus Class B Apartment Communities, hauptsächlich im texanischen Dreieck. Der REIT war zum Zeitpunkt des Kaufs mit >43% Abschlag auf den NAV ($18.66 je Aktie) bewertet.

Die Quartalszahlen im November sahen mit AFFO +10% YoY und NOI +7% YoY sehr gut aus. Occupancy lag bei >95%, konnte YoY also auch gesteigert werden. Das Balance Sheet schaut ebenfalls gut aus. Gleichzeitig werden permanent Aktien zurückgekauft (neues Rückkaufprogramm wurde autorisiert), monatlich gibt es Dividende, die zukünftig auch steigen dürfte, da das Payout-Ratio nur noch bei 61% liegt. Die Dividende wurde zuletzt zu 100% als Return of Capital deklariert wurde.

Ins CapTrader-Depot* habe ich mir 80 weitere HOM.U Aktien zu je 10,36 USD gelegt. Insgesamt halte ich nun 180 Aktien zu einem Einstandkurs von rund 11,98 USD.

Arbor Realty

Beim Mortgage REIT Arbor Realty (ABR) habe ich meine Position etwas ausgebaut. Da das Risk/Reward-Verhältnis bei den Preferred Shares attraktiver ist, setze ich auf eine solche.

Kleines Recap dazu:

Preferred Shares werden oft mit den deutschen Vorzugsaktien gleichgesetzt, was aber nicht korrekt ist. Preferred Shares haben Eigenschaften von Aktien und Anleihen. Es gibt Dividenden, diese müssen auch gezahlt werden, bevor Aktionäre der Common Shares eine Dividende erhalten. Weiterhin muss, bevor die Dividende der Preferred Share reduziert oder gestrichen wird, die Dividende der Common Share komplett gestrichen werden.

Bei ABR.PRF gibt es noch spezielle Bedingungen, die man dem Prospekt entnehmen kann. Ab dem Call Date, dem 26.12.2026, kann ABR die Preferred Share „callen“ (zurückkaufen) und zwar für den Ausgabepreis von 25 USD. Ab diesem Datum ändert sich der Fix-Coupon von 6,125%, zu einer Floating Rate (TM SOFR + 5,442%, Stand heute >10%). Die Floating Rate fällt dabei in keinem Fall unter die 6,125% des initialen Fix-Coupons.

Diese Bedingung kombiniert mit dem derzeitigen Discount macht die Preferred Share für mich überaus attraktiv.

Ins CapTrader-Depot* habe ich 60 weitere ABR.PRF Preferred Shares zu je 17,90 USD gekauft. Insgesamt befinden sich nun 160 Preferred Shares zu einem Einstandkurs von rund 18,60 USD.

Tricon Residential

Weitere 100 Aktien kamen im November beim REIT Tricon Residential (TCN) hinzu. Die Aktien wurden mir aufgrund eines Short Puts angedient. Durch diesen habe ich außerdem eine Prämie von 45 USD erhalten.

Auf TCN bin ich ebenfalls im Rahmen meiner Recherche bzgl. Residential REITs gestoßen. In dieser hatte ich das Thema Single-family Housing eigentlich ein wenig ausgeklammert, mir aber doch einige REITs in diesem Subsektor auf die Watchlist gesetzt. TCN war auch dabei und ist v.a. daher interessant, da das Unternehmen doch ein etwas anderer REIT sind.

Von allen Peers ist TCN am niedrigsten bewertet (>40% Discount auf NAV). Mieten sind deutlich unter dem marktüblichen Wert, Potenzial für Wachstum ist also vorhanden.

TCN tritt nicht nur als REIT auf, sondern hat auch eine Asset Management Sparte hat, die Gebühren (Fees) abwirft. Die Market Cap liegt nur bei rund 2,15 Milliarden USD, die AUM sind aber 16 Milliarden. Alles in allem weiter ganz spannend.

Ins CapTrader-Depot* habe ich mir 100 weitere Tricon Residential Aktien zu je 8,51 USD gelegt. Insgesamt halte ich nun 220 Aktien zu einem Einstandkurs von rund 8 USD.

Gold/Silber

Franco-Nevada

Bereits 2021 hatte ich bei den Edelmetallen erste Positionen aufgebaut, die im November wieder etwas aufgestockt wurden.

Ich setze dabei auf einen Mix an klassischen Minern sowie Streaming-Unternehmen. Erstere betreiben klassische Exploration, Betrieb der Minen und Verkauf der Edelmetalle. Letztere stellen Minengesellschaften u.a. Kapital zur Erschließung neuer Minen zur Verfügung. Im Gegenzug erhalten sie entweder Cash, finanzielle Zusicherungen oder einen Anteil an der Produktion.

Der erste Nachkauf betraf mit Franco-Nevada (FNV) einen Streamer. FNV ist schuldenfrei und hat zudem noch 2,3 Milliarden USD Cash auf der hohen Kante. FNV kommt zugute, dass man sein Geld zu 1/3 Drittel durch Royalty-Investments im Öl- und Erdgasbereich verdient.

Fun Fact: Newmont hatte Franco Nevada 2002 gekauft und 2007 wieder via Spin-Off in die Freiheit entlassen.

Ins CapTrader-Depot* habe ich mir 6 weitere FNV Aktien zu je 121,725 USD gelegt. Insgesamt halte ich nun 40 Aktien zu einem Einstandkurs von rund 120 USD.

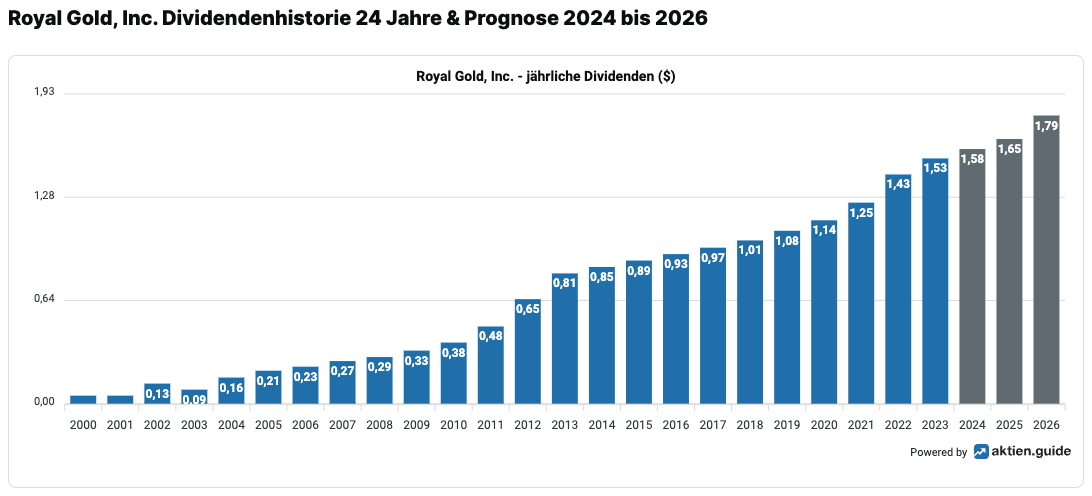

Royal Gold

Mit Royal Gold (RGLD) gab es einen weiteren Nachkauf im Edelmetallbereich, wie FNV ist RGLD ein Streaming-Unternehmen, was Minengesellschaften u.a. Kapital zur Erschließung neuer Minen zur Verfügung stellt und im Gegenzug entweder Cash, finanzielle Zusicherungen oder einen Anteil an der Produktion erhält.

Die Verschuldung von Royal Gold ist minimal. Neben Gold verdient man auch mit Silber und Kupfer Geld, wenn auch nur ein wenig. Die letzten Quartalszahlen kamen auf der Gewinnseite leicht unter Erwartungen rein, dennoch wurde die Dividende um 7% erhöht. Diese wird seit 21 Jahren gezahlt und steigt seit 8 Jahren stetig an.

Letztendlich stellen insbesondere die Edelmetallwerte, aber auch andere Rohstoffpositionen, ein sehr langfristiges und antizyklisches Investment dar. Ziel ist es diese Positionen irgendwann zu verkaufen und umzuschichten in dann unterbewertete Aktien großer Unternehmen. Wenn wir an diesen Punkt kommen, sind wir zweifelsfrei bereits über den “Shit hits the fan“ Punkt hinaus.

Ins CapTrader-Depot* habe ich mir 5 weitere RGLD Aktien zu je 106,55 USD gelegt. Insgesamt halte ich nun 30 Aktien zu einem Einstandkurs von rund 102 USD.

Pan American Silver

Ein weiterer kleiner Nachkauf war Pan American Silver (PAAS). Hier ist meine Performance nicht gut, was v.a. an zwei Andienungen von Short Puts liegt zu deutlich höheren Kursen. Aber aus solchen Fehler lernt man.

Nichtsdestotrotz ist PAAS ein klassisches Minenunternehmen. In den letzten Monaten und Jahren hatte ich das Unternehmen immer wieder Probleme mit einigen Minen, die sich auf die Produktion und letztendlich auch die Cashflows ausgewirkt haben. Wie der Unternehmensname suggeriert ist der Anteil an Silber im Portfolio höher als der von Gold.

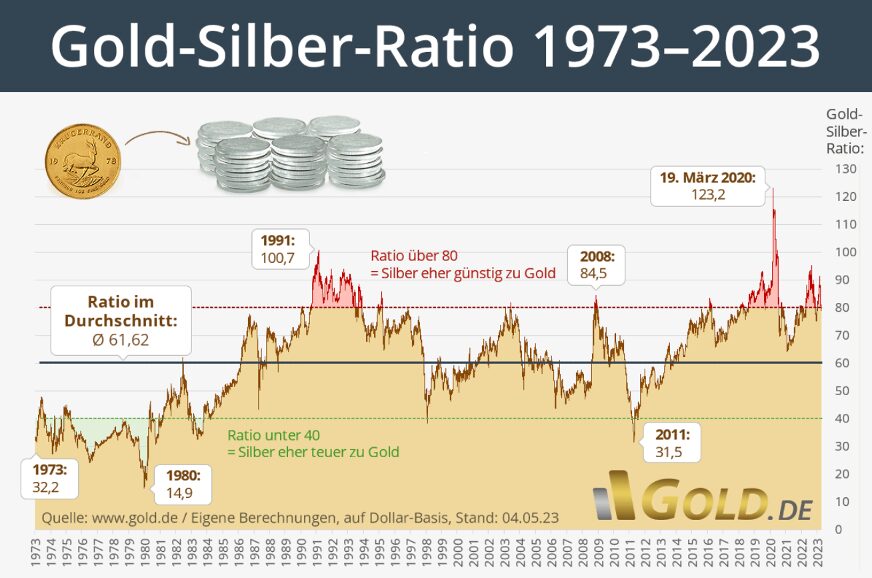

Ganz interessant zur Orientierung zwecks Kauf ist das sog. Gold-Silber-Ratio!

Ins CapTrader-Depot* habe ich mir 35 weitere PAAS Aktien zu je 14,82 USD gelegt. Insgesamt halte ich nun 267 Aktien zu einem Einstandkurs von rund 26,80 USD.

Newmont Mining

Mit Newmont Mining (NEM) befindet sich ebenfalls eines der größten Minen-Unternehmen im meinem Depot. Die Verschuldung ist schon ordentlich höher im Vergleich zu Peers, was nicht zuletzt an der teuren Übernahme von Newcrest liegen dürfte. Nichtsdestotrotz habe ich auch diese Position weiter ausgebaut.

Ins Degiro-Depot* habe ich mir 15 weitere NEM Aktien zu je 34,46 USD gelegt. Insgesamt halte ich nun 65 Aktien zu einem Einstandkurs von rund 48 USD.

B. Riley Financial (RILYZ)

Im letzten Monat hatte ich RILYZ erst mit leichtem Gewinn veräußert und nun, trotz der derzeitigen Probleme, wieder zurückgekauft. Grund war ein Kursrückgang, der die Position wieder sehr attraktiv werden hat lassen. Den vereinfachten Investment Case hatte ich hier beschrieben.

Ins CapTrader-Depot* habe ich erneut 100 RILY Baby Bonds zu je 14,24 USD gekauft.

Mein Broker Nr. 1 – Captrader

Bei CapTrader, einem deutschen Reseller von Interactive Brokers unterhalte ich mein größtes Depot. Hier kann ich bereits ab 1 US-Cent bzw. mindestens 2 USD direkt an der NYSE Aktien kaufen. Deutsche Aktien sind ebenfalls bereits ab 2 € handelbar. Auch über andere Broker nicht handelbare Wertpapierarten, wie z. B. Preferred Shares, Baby Bonds oder CEFs (mit KID) sind dort verfügbar. Außerdem betreibe ich dort meinen Optionshandel. Vor kurzem habe ich auch ein Interview mit CapTrader geführt!

Registriert ihr euch über meinen Link* könnt ihr CapTrader auch erst mal ganz easy mit einem Demokonto und Spielgeld testen. Ich erhalte 100€, vorausgesetzt ein aktives Depot (2.000€ Mindestersteinzahlung) wird eingerichtet und es wurde für 20€/USD gehandelt.

aktien.guide

Ich habe den aktien.guide* nun einige Zeit testen könnte und finde es ein cooles Tool zum Screenen von Aktien. Es gibt wirklich jede Menge Kennzahlen, man kann Aktien miteinander vergleichen und vieles mehr. In den Blogbeiträgen werde ich ab sofort immer mal wieder Auszüge des aktien.guide verwenden.

Über diesen Link* könnt ihr euch registrieren. In der kostenlosen Basisversion findet ihr bereits jede Menge Aktienanalysen und Echtzeitkurse. Weitere Features wie den Aktien Screener und vieles mehr gibt es ab günstigen 9,90 EUR pro Monat.

Dividenden-Alarm

Der Dividenden-Alarm* von Alex Fischer ist ein Tool, dass ich schon längere Zeit für meine Dividendenaktien einsetze. Mit dem Tool seht ihr anhand eines Indikators in welcher Marktphase wir uns befinden und Signale zeigen euch, welche unterbewerteten Dividendenaktien es noch gibt. Der Support via Telegram ist einsame Spitze und war besonders im letzten Jahr, während des Crashs Gold wert. Alex wird den Service noch bis mindestens 15.09.2026 anbieten, bis dahin gibt es nämlich schon Buchungen!

Über diesen Link* könnt ihr euch registrieren. Den Dividenden-Alarm gibt es bereits für 1 EUR pro Tag!

Mein Depot

Mein Aktien-Depot tracke ich ganz old school mit Portfolio Performance. DivvyDiary ergänzt das aber grafisch und durch eine Vielzahl an Informationen wunderbar.

Grundsätzlich ist DivvyDiary kostenlos. Wenn ihr mehr als ein Depot hab und mehr Analysen und Statistiken sehen wollte, könnt ihr mit meinem Link* für günstige 5,42€ im Monat (bzw. 64,99€ pro Jahr) ein Aristokraten-Abo abschließen. Das kann auch 7 Tage kostenfrei getestet werden! In diesem Fall, erhalte ich 15% Provision.

Meine weiteren Broker

Meine Aktien habe ich über verschiedene Depots bei mehreren Brokern verteilt. Wie ihr es von mir kennt, schreibe ich transparent, was ich bei den mit * markierten Affiliate- bzw. Referral-Links erhalte und was vielleicht für euch als Bonus drin ist. Kosten für euch entstehen nie!

Degiro ist mein zweitgrößtes Depot. Der Broker hat ebenfalls sehr günstige Konditionen und man kann bereits ab 1€ an den US-Börsen handeln. Bei Degiro handle ich außerdem europäische Optionen.

Eröffnet ihr mit meinem Link* ein Depot bei Degiro erhaltet ihr 5€ Transaktionsguthaben zurückerstattet. Ich erhalte dann eine Gutschrift von 50€.

Ein riiiiiiiesiges Angebot an sparplanfähigen Wertpapieren gibt es bei der Consorsbank. Hier habe ich gestartet und habe auch weiterhin ein Depot, da es einige Aktien im Sparplan noch nicht bei anderen Broker gibt. Die Sparpläne sind ab 25€ möglich, bei günstigen 1,5% Gebühr.

Einen 20€ Bonus gibt es für euren ersten Sparplan, wenn ihr euch über meinen Link* bei der Consorsbank registriert. Für die valide Depoteröffnung erhalte ich 80€ Provision.

Infos zu Aktien, P2P uvm. auf Twitter und Instagram

In eigener Sache möchte ich noch erwähnen, dass ich auch über auf Twitter (kaph1016) und Instagram (investdiversified) immer wieder neue Projekte vorstelle, in die ich selbst investiere. Auch auf Facebook bin ich mit einer Seite vertreten. Weiterhin gibt es auch ein paar Einblicke, wie ich in anderen Bereichen investiert bin. Folgt mir doch einfach!

*Einige Links in meinen Beiträgen sind Affiliate- bzw. Referral-Links. Das bedeutet ich erhalte einen kleinen Obolus. Für jeden der diese Links nutzt entstehen aber keinerlei Kosten oder andere Nachteile. Im Gegenteil, meistens gibt es einen Startbonus oder Cashback. Sofern es möglich ist, verwende ich auch nur die Angebote, bei denen es auch etwas für euch gibt. Wenn ihr diese Links also nutzt, unterstützt ihr meinen Blog und dafür sage ich schon mal im Voraus Danke!